Assunto foi debatido nesta tarde pelo grupo de trabalho que analisa a proposta de regulamentação da reforma

O secretário extraordinário da reforma tributária, Bernard Appy, disse nesta quarta-feira (26) que o ano de 2026 será um “período de teste” para os dois novos tributos criados pela reforma tributária: o Imposto sobre Bens e Serviços (IBS) e a Contribuição sobre Bens e Serviços (CBS)e o Imposto Seletivo.

“A ideia é provavelmente não cobrar o imposto o ano inteiro. Pode ser que comece o ano só pedindo o cumprimento de obrigações acessórias e, talvez, no final do ano, faça o sistema funcionar integralmente”, destacou Appy em audiência pública do grupo de trabalho que discute a regulamentação da reforma tributária na Câmara dos Deputados. “Em 2027 e 2028, a CBS passa a ser cobrada integralmente e o IBS terá alíquota de 0,1%.”

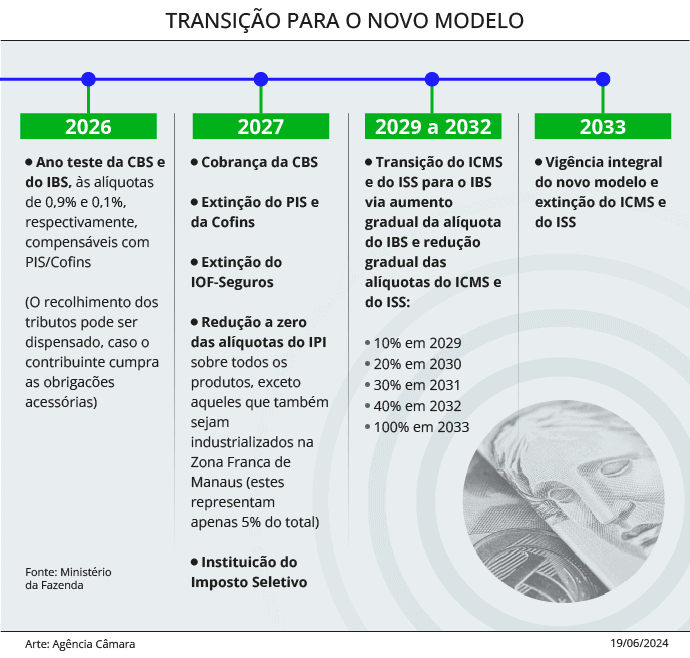

De acordo com o Projeto de Lei Complementar 68/24, que define as regras sobre incidência, base de cálculo e alíquotas dos novos tributos, o período de transição começa em 2026, quando o IBS, de competência compartilhada entre estados e municípios, e a CBS, de competência federal, serão cobrados simultaneamente com os atuais – PIS, Cofins, IPI, ICMS e ISS –, mas com alíquotas reduzidas.

Pelo texto, em fatos geradores ocorridos ao longo de 2026, a alíquota estadual de IBS será de 0,1%, enquanto a CBS no período terá alíquota de 0,9%. Entre 2027 e 2028, o IBS terá alíquota estadual de 0,05% e municipal de 0,05% e a CBS terá a alíquota de referência fixada pela União e reduzida em 0,1 ponto percentual.

Alíquotas de referência

Para os anos de 2029 a 2033, as alíquotas de referência de IBS e CBS serão fixadas pelo Senado, após o Poder Executivo e o Comitê Gestor do IBS, criado pela reforma, apresentarem até um ano e meio antes da vigência a metodologia de cálculo ao Tribunal de Contas da União (TCU). Essas alíquotas serão aplicadas automaticamente à União e aos estados e municípios, mas os entes terão liberdade para fixá-las em percentual maior ou menor.

“No cálculo da alíquota de referência, parte-se de um conceito que é a receita de referência, ou seja, a receita dos tributos atuais. No caso da União, a receita dos tributos atuais é a soma das receitas de PIS, Cofins e IOF-Seguros, que será extinto. No caso dos estados, é a receita do ICMS e a receita com fundos estaduais existentes em 30 de abril de 2023. Para os municípios, é a receita de ISS”, pontuou Appy.

Ele acrescentou que, no cálculo, cada categoria de receita será analisada separadamente, considerando aspectos como alíquotas reduzidas (60%, 30%), regimes específicos (combustíveis, Simples) e redutores (cashback, crédito presumido).

Base de arrecadação

Secretário de Monitoramento e Avaliação de Políticas Públicas e Assuntos Econômicos do Ministério do Planejamento e Orçamento, Sérgio Firpo disse aos deputados que os novos impostos sobre valor agregado têm potencial para fazer crescer o mercado formal, aumentando a base de arrecadação e permitindo alíquotas menores.

“Aquele que não era formal na ponta vai se formalizar e, por conta de crédito tributário, vai poder exigir que a cadeia inteira se formalize, ampliando a base arrecadatória e impactando o montante arrecadado”, pontou. “É importante, portanto, que os dados tributários sejam disponibilizados a tempo, para que o TCU possa fazer a proposição de mudança de alíquota em tempo hábil, caso contrário não vamos conseguir manter o compromisso de carga tributária neutra.”

Compensação de ICMS

Representante dos estados no debate da reforma tributária no âmbito do governo federal, a secretária da Fazenda de Alagoas, Renata dos Santos, afirmou que os projetos de regulamentação (PLP 68/24 e PLP 108/24) estão bem estruturados, mas demonstrou preocupação com o fato de o fundo de compensação do ICMS não conseguir equalizar todos os incentivos oferecidos hoje pelos estados. “Se algum desses benefícios ficar de fora, eu não tenho dúvida de que isso vai virar um passivo para os estados”, disse.

Ela sugeriu ainda uma revisão da base de cálculo para o IBS após o período de transição. “A alíquota de referência vai considerar o ano de 2031, quando ainda não teremos a base cheia, se eu não me engano vai ser 70% ICMS e 30% IBS. A gente tem que trazer para o texto uma revisão dessa base em 2035, quanto teremos o IBS em 100%”, concluiu.

Luiz Roberto Barbosa, da Associação Brasileira de Internet, por fim, sugeriu que o texto da regulamentação tenha dispositivo para evitar sanções às empresas durante o período de transição.

Fonte: Agência Câmara de Notícias